Англо-голландская «Royal Dutch Shell Plc» ранее в этом месяце остановила свой нефтеперерабатывающий завод Convent в Луизиане. В отличие от многих НПЗ, закрытых в последние годы, Convent был далеко не устаревшим: он довольно большой по стандартам США и достаточно сложен, чтобы превращать широкий спектр сырой нефти в дорогостоящее топливо. Однако «Shell», третья по величине нефтяная компания в мире, хотела радикально сократить перерабатывающие мощности и не смогла на него найти покупателя.

По сообщению Bloomberg, когда 700 рабочих Convent узнали, что остались без работы, их коллеги на другом берегу Тихого океана запустили новый блок на гигантском комплексе «Rongsheng Petrochemical» в Чжэцзян на северо-востоке Китая. Это всего лишь один из по меньшей мере 4-х реализуемых в стране проектов, общая мощность которых составляет 1,2 млн баррелей в день, что эквивалентно всем НПЗ Великобритании.

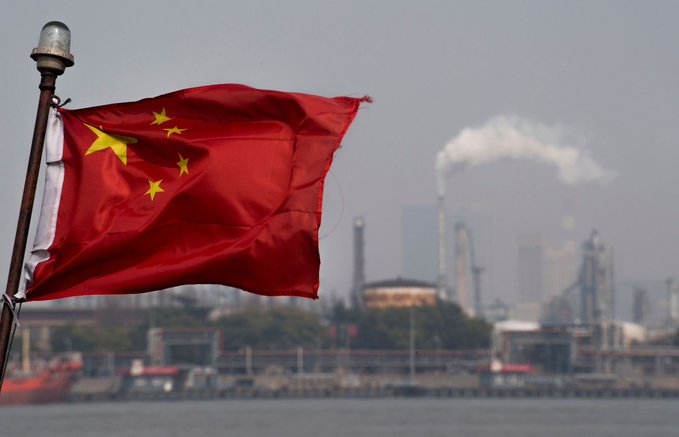

Кризис Covid ускорил сдвиг в мировой нефтеперерабатывающей промышленности, поскольку спрос на пластмассы и топливо растет в Китае и остальной части Азии, где экономика быстро восстанавливается после пандемии. Напротив, НПЗ в США и Европе борются с более глубоким экономическим кризисом, в то время как переход от ископаемого топлива ухудшает долгосрочные перспективы спроса на нефть.

Америка была лидером в области переработки нефти с начала нефтяной эры в середине XIX-го века, но, по данным Международного энергетического агентства, Китай свергнет США с этого пьедестала уже в следующем году. В 1967 году, когда был открыт Convent, перерабатывающие мощности США в 35 раз превышали Китай.

Подъем нефтеперерабатывающей промышленности Китая в сочетании с открытием нескольких новых крупных заводов в Индии и на Ближнем Востоке отражается на мировой энергетической системе. Экспортеры нефти продают больше нефти в Азию и меньше — давним покупателям в Северной Америке и Европе. По мере увеличения производственных мощностей китайские НПЗ становятся все более активными участниками международных рынков бензина, дизельного топлива и других видов топлива. Это даже оказывает давление на старые заводы в других частях Азии: «Shell» также объявила в этом месяце, что вдвое сократит мощность своего НПЗ в Сингапуре.

Есть параллели с растущим доминированием Китая в мировой сталелитейной промышленности в начале этого века, когда Китай построил несколько крупных современных заводов. Созданные для удовлетворения растущего внутреннего спроса, они также сделали Китай силой на экспортном рынке, вытеснив производителей с более высокими издержками в Европе, Северной Америке и других частях Азии и вынудив закрыть старые, неэффективные предприятия.

Но хотя мощности будут расти в Китае, Индии и на Ближнем Востоке, спросу на нефть могут потребоваться годы, чтобы полностью оправиться от ущерба, нанесенного коронавирусом. Это вытеснит из бизнеса несколько миллионов баррелей в день перерабатывающих мощностей, помимо рекордных 1,7 млн баррелей в день перерабатывающих мощностей, уже законсервированных в этом году. По данным МЭА, более половины этих закрытий пришлось на США.

Глава отдела исследований в сфере нефтепереработки Европа-СНГ в «IHS Markit» Хеди Грати сказал: что около ⅔ нефтеперерабатывающих предприятий Европы не зарабатывают достаточно денег на производстве топлива, чтобы покрыть свои расходы. Европе по-прежнему необходимо снизить суточные мощности переработки еще на 1,7 млн баррелей в течение 5 лет. И в течение следующего года ожидается закрытие еще 2 млн баррелей в день перерабатывающих мощностей.

По данным Исследовательского института экономики и технологий «China National Petroleum Corp.», перерабатывающие мощности Китая выросли почти втрое с начала нового тысячелетия, поскольку он пытался успеть за быстрым ростом потребления дизтоплива и бензина.

Индия также наращивает свои перерабатывающие мощности более чем на половину до 8 млн баррелей в день к 2025 году, включая новый мегапроект на 1,2 млн баррелей в день. Производители на Ближнем Востоке строят новые предприятия как минимум для 2-х проектов на общую сумму более 1 млн баррелей в день, которые должны начать работу в следующем году.

Одним из ключевых драйверов новых проектов является растущий спрос на нефтехимические продукты, используемые для производства пластмасс. По словам отраслевого консультанта «Wood Mackenzie», более половины перерабатывающих мощностей, которые будут введены в эксплуатацию с 2019 по 2027 год, постоят в Азии, и от 70 до 80% из них будут ориентированы на пластмассы.

Популярность интегрированных нефтеперерабатывающих заводов в Азии обусловлена относительно быстрыми темпами экономического роста региона и тем фактом, что он по-прежнему является нетто-импортером сырья, такого как нафта, этилен и пропилен, а также сжиженного нефтяного газа, используемого для производства различных типов пластика. США являются крупным поставщиком нафты и сжиженного нефтяного газа в Азию.

Эти новые массивные и интегрированные заводы усложняют жизнь их более мелким конкурентам, которым не хватает масштабов, гибкости в переключении между видами топлива и способности перерабатывать более грязную и дешевую нефть.

По словам Алана Гелдера, вице-президента по нефтепереработке и рынкам нефти компании «Wood Mackenzie», закрываемые НПЗ, как правило, относительно небольшие, не очень сложные и обычно построены в 1960-х годах. Он видит избыточную мощность около 3 млн баррелей в день. ОН отмечает: «Чтобы выжить, им нужно будет экспортировать больше продукции, поскольку их региональный спрос упадет, но, к сожалению, они не очень конкурентоспособны, а это значит, что они, скорее всего, закроются».

По данным МЭА, мировое потребление нефти в этом году сократится на беспрецедентные 8,8 млн баррелей в день, в среднем 91,3 млн баррелей в день, однако агентство ожидает восстановления менее ⅔ потерянного спроса в следующем году.

Согласно информации агентства, ряд НПЗ был закрыт еще до начала пандемии, поскольку мировые мощности по перегонке сырой нефти, составлявшие около 102 млн баррелей в день, намного превышали потребность в 84 млн баррелей нефтепродуктов в 2019 году. Падение спроса из-за Covid-19 поставило несколько заводов на грань.

Дополнительную боль нефтепереработчикам США приносят правила, продвигающие биотопливо, что побудило некоторых из них перепрофилировать свои заводы для производства биотоплива.

А в Китае прирост производственных мощностей опережает рост спроса. По данным CNPC, в 2025 году переизбыток нефтепродуктов в стране может составить 1,4 млн баррелей в день. Даже когда будут построены новые НПЗ, рост спроса в Китае может достигнуть пика к 2025 году, а затем замедлиться по мере того, как страна начнет свой длительный переход к углеродной нейтральности.

Фото: из открытых источников.

Метки: Китай, нефтепереработка, США